Учебная работа. Организация работы, задачи и функции налоговых органов и налоговых отделов организации № 320

ОТЧЁТ О ПРОИЗВОДСТВЕННОЙ ПРАКТИКЕ

Содержание

Введение

1. Организационная характеристика организации

2. Содержание и виды федеральных налогов и сборов

3. Система региональных и местных налогов и сборов с организаций

4. Особенности налогообложения организаций финансового сектора экономики

5. Организация и методика проведения налоговых проверок

6. Особенности налогового учета и порядок составления отчетности

7. Правовое регулирование налоговых отношений

Выводы и предложения

Приложения

Введение

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги — основная форма доходов государства. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

Федеральная налоговая служба и ее территориальные органы – управления Службы по субъектам РФ, межрегиональные инспекции Службы, инспекции службы по районам, районам в городах, городам без районного деления, инспекции Службы межрайонного уровня составляют единую централизованную систему налоговых органов.

В процессе прохождения производственной практики мы должны решить следующие цели и задачи.

Цель производственной практики – закрепление теоретических знаний и овладение практическими навыками в условиях предстоящей профессиональной деятельности в налоговой сфере, изучение опыта работы налоговых органов, систем налогообложения хозяйствующих субъектов, овладение профессиональными приемами и методами работы лиц.

Задачи производственной практики:

· Изучить инструкции, положения, которые используются в практической деятельности предприятий и налоговых органов

· Приобрести навыки контрольной и аналитической работы специалиста налоговых отделов организации и работников налоговых органов

· Ознакомится с формами и методами работы налоговых органов и налоговых отделов организации

В период практики ознакомился с организацией работы, задачами и функциями налоговых органов и налоговых отделов организации.

Во время прохождения практики осуществлял деятельность связанную с формированием дел находящихся в банкротстве, сборкой пакетов документов для подачи заявления о признании должника несостоятельным банкротом в арбитражный суд Курской области.

Местом прохождения производственной практики явилось Управление ФНС России по Курской области, расположенное по адресу 305000 г. Курск, ул. М. Горького, 37.

1. Организационная характеристика организации

Состав и структура областной налоговой службы

Управление Федеральной налоговой службы по субъекту Российской Федерации является территориальным органом Федеральной налоговой службы, входящим в единую централизованную систему налоговых органов, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ в пределах компетенции налоговых органов. Управление находится в непосредственном подчинении ФНС России и ей подконтрольно.

Управление осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования РФ по денежным обязательствам.

Управление в своей деятельности руководствуется Конституцией РФ, федеральными конституционными законами, федеральными законами, актами Президента РФ и Правительства РФ, международными договорами РФ, нормативными правовыми актами Министерства финансов РФ, правовыми актами ФНС России, нормативными правовыми актами органов власти субъектов РФ и органов местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов.

Управление осуществляет свою деятельность непосредственно и через инспекции по районам, районам в городах, городам без районного деления, инспекции межрайонного уровня и во взаимодействии с территориальными органами федеральных органов исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

Структура Управления ФНС РФ по Курской области

РУКОВОДСТВО

Руководитель Управления – Лабзин Андрей Анатольевич

Заместитель руководителя Управления – Гребёнкин Алексей Иванович

ОТДЕЛЫ

Общий отдел Фадеева Галина Петровна

Отдел кадров Хмелевская Татьяна Александровна

Отдел безопасности Кряженевский Юрий Павлович

Отдел обеспечения Васильева Вера Михайловна

Правовой отдел Юрова Наталья Владимировна

Отдел информатизации и ввода данных Атаманенко Сергей Анатольевич

Отдел учета, анализа налоговых поступлений и отчетности Левшина Людмила Алексеевна

Отдел регистрации и учета налогоплательщиков Волкова Раиса Анатольевна

Отдел работы с налогоплательщиками и СМИ Пьянков Андрей Николаевич

Отдел контроля налоговых органов Зубкова Любовь Геннадьевна

Контрольный отдел Арефьева Татьяна Александровна

Отдел налогообложения юридических лиц Киселева Людмила Александровна

Отдел налогообложения физических лиц Дрокова Татьяна Михайловна

Отдел урегулирования задолженности и обеспечения процедур банкротства Васильева Тамара Алексеевна

Отдел досудебного аудита Назаров Павел Николаевич

Управление возглавляет руководитель, назначаемый на должность и освобождаемый от должности Министром финансов РФ по представлению руководителя ФНС России.

Руководитель Управления несет персональную ответственность за выполнение возложенных на Управление задач и функций.

Руководитель Управления имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем ФНС России по представлению руководителя Управления.

Руководитель Управления организует и осуществляет на принципах единоначалия общее руководство и контроль за деятельностью Управления;

Управление в соответствии с гражданским законодательством РФ от своего имени приобретает и осуществляет имущественные и личные неимущественные права в рамках предоставленных ему полномочий, выступает истцом и ответчиком в суде. Управление имеет смету доходов и расходов, утверждаемую ФНС России.

Финансирование расходов на содержание Управления осуществляется за счет средств, предусмотренных в федеральном бюджете.

Управление является юридическим лицом, имеет бланк и печать с изображением Государственного герба РФ со своим полным и сокращенным наименованием, иные печати, штампы и бланки установленного образца, счета, открываемые в соответствии с законодательством РФ.

В целях реализации Указа Президента РФ утверждена структура Управления ФНС по Курской области, согласно настоящему Приказу «О системе и структуре Федеральных органов исполнительной власти «, в соответствии с Приказом ФНС «О преобразовании территориальных органов Министерства РФ по налогам и сборам в территориальные органы ФНС и установлении их предельной численности», распоряжением ФНС от 22.10.2004 N 01.

Структура подразделений инспекций ФНС России по Курской области имеет 9 инспекций по возрастающей: от МИ ФНС №1 по Курской области до МИ ФНС №9 по Курской области.

О ПРОВЕДЕНИИ МЕРОПРИЯТИЙ, СВЯЗАННЫХ С ПЕРЕДАЧЕЙ ФУНКЦИЙ МИ ФНС РОССИИ ПО КРУПНЕЙШИМ НАЛОГОПЛАТЕЛЬЩИКАМ N 3 УПРАВЛЕНИЯМ ФНС РОССИИ ПО СУБЪЕКТАМ РОССИЙСКОЙ ФЕДЕРАЦИИ.

В целях повышения эффективности работы территориальных органов Федеральной налоговой службы в сфере производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции приказываю:

1. Межрегиональной инспекции ФНС России по крупнейшим налогоплательщикам N 3 передать управлениям ФНС России по субъектам Российской Федерации, на территории которых расположены организации — крупнейшие налогоплательщики и их филиалы, администрируемые Межрегиональной инспекцией ФНС России по крупнейшим налогоплательщикам N 3, функции по:

1.1. Выдаче свидетельств о регистрации организаций, совершающих операции с денатурированным этиловым спиртом.

1.2. Проведению проверок соблюдения организациями действующего законодательства Российской Федерации в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции в части проведения контрольных технологических проверок.

2. Межрегиональной инспекции ФНС России по крупнейшим налогоплательщикам N 3 осуществить передачу актов контрольных технологических проверок по акту приема-передачи с приложением описи передаваемых документов в срок до 10.09.2007.

3. Исполняющей обязанности начальника Межрегиональной инспекции ФНС России по крупнейшим налогоплательщикам N 3 В.А. Пашковой и руководителям Управлений ФНС России по Республике Башкортостан, Республике Карелия, Республике Мордовия, Республике Марий-Эл, Республике Татарстан, Чувашской Республике, Белгородской, Брянской, Волгоградской, Калининградской, Костромской, Ленинградской, Липецкой, Московской, Нижегородской, Тамбовской, Ульяновской, Челябинской областям, Санкт-Петербургу, г. Москве, на территории которых осуществляют деятельность по производству и обороту этилового спирта, алкогольной и спиртосодержащей продукции организации и их филиалы, соответствующие по установленным критериям группе крупнейших налогоплательщиков, обеспечить прием-передачу документов.

4. Внести изменения в Положение о порядке проведения контрольных технологических проверок и ежегодных обследований организаций в сфере производства и оборота этилового спирта, спиртосодержащей и алкогольной продукции, утвержденное Приказом ГНС России от 26.08.1998 N БФ-3-31/213 (с учетом изменений, внесенных Приказом МНС России от 03.10.2003 N БГ-3-07/525), исключив абзац 2 пункта 2 Положения.

Права, обязанности и ответственность налоговых органов

Управление осуществляет следующие полномочия в установленной сфере деятельности:

1. осуществляет контроль и надзор за:

1.1. соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством РФ, — за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей;

1.2. представлением деклараций об объемах производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции;

1.3. выделением квот на закупку этилового спирта, а также использованием полученного по выделенным квотам спирта;

1.4. фактическими объемами производства и реализации этилового спирта, алкогольной и спиртосодержащей продукции;

1.5. осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями;

1.6. проведением лотерей, в том числе за целевым использованием выручки от проведения лотерей;

2. выдает в установленном порядке:

2.1. лицензии на закупку, хранение и поставки алкогольной и спиртосодержащей пищевой продукции; хранение алкогольной и спиртосодержащей пищевой продукции.

2.2. свидетельства о регистрации лица, совершающего операции с нефтепродуктами, за исключением свидетельств, выдаваемых налогоплательщикам, состоящим на учете в межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам;

3. осуществляет:

3.1. государственную регистрацию юридических лиц, в отношении которых федеральными законами установлен специальный порядок регистрации;

3.2. установку и пломбирование на предприятиях и в организациях, осуществляющих производство спирта, контрольных спиртоизмеряющих приборов, а в организациях, производящих алкогольную продукцию, — приборов учета объемов этой продукции;

4. ведет в установленном порядке:

4.1. учет налогоплательщиков на территории субъекта РФ;

4.2. реестры разрешений на учреждение акцизных складов;

4.3. региональные разделы федеральных информационных ресурсов: Единого государственного реестра юридических лиц (ЕГРЮЛ), Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и Единого государственного реестра налогоплательщиков (ЕГРН);

5. представляет сведения, содержащиеся в ЕГРЮЛ, ЕГРИП и ЕГРН, в соответствии с законодательством РФ;

6. бесплатно информирует (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставляет формы налоговой отчетности и разъясняет порядок их заполнения;

7. осуществляет в установленном законодательством РФ порядке возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, а также пеней и штрафов;

8. принимает в установленном законодательством РФ порядке решения об изменении сроков уплаты налогов, сборов и пеней;

9. представляет в соответствии с законодательством РФ о несостоятельности (банкротстве) интересы РФ по обязательным платежам и (или) денежным обязательствам;

10. осуществляет в установленном порядке проверку деятельности юридических и физических лиц в установленной сфере деятельности;

11. осуществляет функции распорядителя и получателя средств федерального бюджета, предусмотренных на содержание Управления и реализации возложенных на Управление функций;

12. обеспечивает в пределах своей компетенции защиту сведений, составляющих государственную и налоговую тайну;

13. организует прием граждан, обеспечивает своевременное и полное рассмотрение обращений граждан, принимает по ним решения и направляет заявителям ответы в установленный законодательством РФ срок;

14. организует профессиональную подготовку работников аппарата Управления и нижестоящих налоговых органов, их переподготовку, повышение квалификации и стажировку;

15. осуществляет в соответствии с законодательством РФ работу по комплектованию, хранению, учету и использованию архивных документов, образовавшихся в ходе деятельности Управления;

16. обеспечивает внедрение информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работы в налоговых органах;

17. проводит в установленном порядке конкурсы и заключает государственные контракты на размещение заказов на поставку товаров, выполнение работ, оказание услуг для нужд Управления и нижестоящих налоговых органов;

18. осуществляет иные функции, предусмотренные федеральными законами и другими нормативными правовыми актами.

Управление с целью реализации полномочий в установленной сфере деятельности имеет право:

1. запрашивать и получать сведения, необходимые для принятия решений по вопросам, отнесенным к установленной сфере деятельности;

2. привлекать в установленном порядке для проработки вопросов, отнесенных к установленной сфере деятельности, научные и иные организации, ученых и специалистов;

3. давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности;

4. осуществлять контроль за деятельностью нижестоящих налоговых органов;

5. применять предусмотренные законодательством РФ меры ограничительного, предупредительного и профилактического характера, а также санкции, направленные на недопущение и (или) ликвидацию последствий, вызванных нарушением юридическими и физическими лицами обязательных требований в установленной сфере деятельности, с целью пресечения фактов нарушения законодательства РФ;

6. отменять решения нижестоящих налоговых органов или приостанавливать их действие в случае несоответствия законодательству.

Налоговая санкция

Налоговая санкция является мерой ответственности за совершение налогового правонарушения .

Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных главами 16 и 18 НК РФ.

3. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей НК РФ.

4. При наличии отягчающего обстоятельства, размер штрафа увеличивается на 100 процентов.

5. При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой.

6. Сумма штрафа, взыскиваемого с налогоплательщика, плательщика сбора или налогового агента за налоговое правонарушение, повлекшее задолженность по налогу (сбору), подлежит перечислению со счетов соответственно налогоплательщика, плательщика сбора или налогового агента только после перечисления в полном объеме этой суммы задолженности и соответствующих пеней в очередности, установленной гражданским законодательством РФ.

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Налоговым Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы (статья 19 НК РФ).

Гарантии обеспечения и защиты прав налогоплательщиков (плательщиков сборов) устанавливает статья 22 Налогового Кодекса РФ.

1. Налогоплательщикам (плательщикам сборов) гарантируется административная и судебная защита их прав и законных интересов.

Порядок защиты прав и законных интересов налогоплательщиков (плательщиков сборов) определяется НК и иными федеральными законами.

2. Права налогоплательщиков обеспечиваются соответствующими обязанностями должностных лиц налоговых органов и иных уполномоченных органов.

Неисполнение или ненадлежащее исполнение обязанностей по обеспечению прав налогоплательщиков влечет ответственность, предусмотренную федеральными законами.

Обязанности должностных лиц налоговых органов.

Должностные лица налоговых органов обязаны:

1) действовать в строгом соответствии с НК РФ и иными федеральными законами;

2) реализовывать в пределах своей компетенции права и обязанности налоговых органов;

3) корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам отношений, регулируемых законодательством о налогах и сборах, не унижать их честь и достоинство.

Ответственность налоговых органов, а также их должностных лиц.

Налоговые органы несут ответственность за убытки, причиненные налогоплательщикам, плательщикам сборов и налоговым агентам вследствие своих неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей.

Причиненные налогоплательщикам, плательщикам сборов и налоговым агентам убытки возмещаются за счет федерального бюджета в порядке, предусмотренном настоящим Кодексом и иными федеральными законами.

За неправомерные действия или бездействие должностные лица налоговых органов несут ответственность в соответствии с законодательством РФ.

Государственная регистрация и постановка на учет налогоплательщиков и налоговых агентов в налоговых органах.

Юридическое лицо подлежит государственной регистрации в уполномоченном государственном органе в порядке, определяемом законом о государственной регистрации юридических лиц. Данные государственной регистрации включаются в единый государственный реестр юридических лиц, открытый для всеобщего ознакомления.

Отказ в государственной регистрации юридического лица допускается только в случаях, установленных законом.

Отказ в государственной регистрации юридического лица, а также уклонение от такой регистрации могут быть оспорены в суде.

Юридическое лицо считается созданным со дня внесения соответствующей записи в единый государственный реестр юридических лиц.

Постановка на учет организации или индивидуального предпринимателя в налоговом органе по месту нахождения или по месту жительства осуществляется на основании сведений о создании (в том числе путем реорганизации) организации, приобретении физическим лицом статуса индивидуального предпринимателя, содержащихся в соответствующей записи Единого государственного реестра юридических лиц и Единого государственного реестра индивидуальных предпринимателей.

Организации — налоговые агенты, не учтенные в качестве налогоплательщиков, встают на учет в налоговых органах по месту своего нахождения для осуществления налогового контроля налогоплательщиков.

Порядок государственной регистрации физического лица в качестве индивидуального предпринимателя

При государственной регистрации физического лица в качестве индивидуального предпринимателя в регистрирующий орган представляются:

а) подписанное заявителем заявление о государственной регистрации по форме, утвержденной Правительством РФ;

б) копия основного документа физического лица, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо является гражданином РФ);

в) копия документа, установленного федеральным законом или признаваемого в соответствии с международным договором РФ в качестве документа, удостоверяющего личность иностранного гражданина, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо является иностранным гражданином);

г) копия документа, предусмотренного федеральным законом или признаваемого в соответствии с международным договором РФ в качестве документа, удостоверяющего личность лица без гражданства, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является лицом без гражданства);

д) копия свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя, или копия иного документа, подтверждающего дату и место рождения указанного лица в соответствии с законодательством РФ или международным договором РФ (в случае, если представленная копия документа не содержит сведений о дате и месте рождения указанного лица);

е) копия документа, подтверждающего право физического лица, регистрируемого в качестве индивидуального предпринимателя, временно или постоянно проживать в РФ (в случае, если физическое лицо является иностранным гражданином или лицом без гражданства);

ж) подлинник или копия документа, подтверждающего в установленном законодательством РФ порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, в РФ (в случае, если представленная копия документа, удостоверяющего личность физического лица временно или постоянно проживать в РФ, не содержит сведений о таком адресе);

з) нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление предпринимательской деятельности физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копия свидетельства о заключении брака физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копия решения органа опеки и попечительства или копия решения суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным (в случае, если физическое лицо является несовершеннолетним);

и) документ об уплате государственной пошлины.

Представление документов при государственной регистрации физического лица в качестве индивидуального предпринимателя осуществляется в порядке представлениям документов при государственной регистрации, согласно ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». При этом верность копии документа, представляемой при указанной государственной регистрации, должна быть засвидетельствована в нотариальном порядке, за исключением случая, если заявитель представляет ее в регистрирующий орган непосредственно и представляет одновременно для подтверждения верности такой копии соответствующий документ в подлиннике. Данный подлинник возвращается заявителю при выдаче регистрирующим органом расписки.

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в срок не более чем пять рабочих дней со дня представления документов в регистрирующий орган.

Не допускается государственная регистрация физического лица в качестве индивидуального предпринимателя, если не утратила силу его государственная регистрация в таком качестве, либо не истек год со дня принятия судом решения о признании его несостоятельным (банкротом) в связи с невозможностью удовлетворить требования кредиторов, связанные с ранее осуществляемой им предпринимательской деятельностью, или решения о прекращении в принудительном порядке его деятельности в качестве индивидуального предпринимателя, либо не истек срок, на который данное лицо по приговору суда лишено права заниматься предпринимательской деятельностью.

Каждому налогоплательщику присваивается единый по всем видам налогов и сборов, в том числе подлежащих уплате в связи с перемещением товаров через таможенную границу РФ, и на всей территории РФ ИНН.

Налоговый орган указывает ИНН во всех направляемых ему уведомлениях.

Каждый налогоплательщик указывает свой идентификационный номер в подаваемых в налоговый орган декларации, отчете, заявлении или ином документе, а также в иных случаях, предусмотренных законодательством, если иное не предусмотрено настоящей статьей.

Порядок и условия присвоения, применения, а также изменения идентификационного номера налогоплательщика определяются Министерством финансов РФ.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать идентификационные номера налогоплательщиков в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные.

Перечень сведений, включаемых в Единый Государственный Реестр Налогоплательщиков:

1. Сведения, представляемые органами, учреждениями, организациями и физическими лицами в налоговые органы

2. Сведения, формируемые в налоговых органах в результате учета организаций и физических лиц

2. Содержание и виды федеральных налогов и сборов

Особенности НДС

Хотя теоретически НДС является налогом на добавленную стоимость, на практике он похож на налог с оборота, когда каждый торговец добавляет в выписываемые им счета-фактуры этот налог и ведёт учёт собранного налога для последующего представления информации в налоговые органы. Однако покупатель имеет право вычитать сумму налога, который он, согласно выписанным ему счетам-фактурам, уплатил за товары и услуги (но не в виде заработной платы или жалованья). Таким образом, этот налог является косвенным, а его бремя ложится в итоге не на торговцев, а на конечных потребителей товаров и услуг. Данная система налогообложения создана для того, чтобы избежать уплаты налога на налог в связи с тем, что товары и услуги проходят длинный путь к потребителю; при системе НДС все товары и услуги несут в себе только налог, который взимается при окончательной продаже товаров потребителю. Процентная ставка может различаться в зависимости от вида продукции. В платёжных документах НДС выделяется отдельной строчкой.

Налогоплательщиками НДС признаются:

1. организации;

2. индивидуальные предприниматели;

3. лица, осуществляющие перемещением товаров через таможенную границу РФ.

Объект налогообложения

1. Объектом налогообложения признаются:

1) реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

2) передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ для собственного потребления;

4) ввоз товаров на таможенную территорию РФ.

Налоговые ставки:

1. Налогообложение по ставке 0 процентов

2. Налогообложение по ставке 10 процентов

3. Налогообложение по ставке 18 процентов

Налоговая база определяется налогоплательщиком самостоятельно.

Налоговый период квартал.

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете — как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога.

Льготы по налогу реализация:

1) услуг по сохранению, комплектованию и использованию архивов, оказываемых архивными учреждениями и организациями;

2) услуг по перевозке пассажиров:

3) ритуальных услуг, работ.

4)почтовых марок, маркированных открыток и маркированных конвертов, лотерейных билетов лотерей, проводимых по решению уполномоченного органа;

5) услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности;

6) монет из драгоценных металлов (за исключением коллекционных монет), являющихся валютой РФ или валютой иностранных государств.

7) долей в уставном капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и инструментов срочных сделок (включая форвардные, фьючерсные контракты, опционы);

8) услуг, оказываемых без взимания дополнительной платы, по ремонту и техническому обслуживанию товаров и бытовых приборов, в том числе медицинских товаров, в период гарантийного срока их эксплуатации, включая стоимость запасных частей для них и деталей к ним;

9) услуг в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного или воспитательного процесса, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений.

10) ремонтно-реставрационных, консервационных и восстановительных работ, выполняемых при реставрации памятников истории и культуры, охраняемых государством, культовых зданий и сооружений, находящихся в пользовании религиозных организаций.

11) работ, выполняемых в период реализации целевых социально-экономических программ (проектов) жилищного строительства для военнослужащих в рамках реализации указанных программ.

12) услуг, оказываемых уполномоченными на то органами, за которые взимается государственная пошлина

13) товаров, помещенных под таможенный режим магазина беспошлинной торговли;

14) товаров (работ, услуг) реализуемых (выполненных, оказанных) в рамках оказания безвозмездной помощи (содействия) РФ в соответствии с ФЗ «О безвозмездной помощи (содействии) Российской Федерации и внесении изменений и дополнений в отдельные законодательные акты Российской Федерации о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия) Российской Федерации».

Вычетам подлежат суммы налога, уплачиваемые покупателями — налоговыми агентами.

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном настоящей главой.

Счета-фактуры, составленные и выставленные с нарушением с нарушения указания обязательных пунктов в ней и не подписанные руководителем и главным бухгалтером организации или другим уполномоченным лицом, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению.

Налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж:

1) при совершении операций, признаваемых объектом налогообложения в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

2) в иных случаях, определенных в установленном порядке.

Таблица 1.- Поступление НДС в бюджетную систему РФ по Курской области в 01.01.2007-01.01.2009 г. (полугодовая)

| 2007 | 2008 | 2009 | Отклонение | |||||

| числ. выр-е | в % | числ. выр-е | в % | числ. выр-е | в % | абсолютное | в % | |

| Всего | 3 668 015 | 100 | 3 964 221 | 100 | 4240867 | 100 | 572 852 | 116 |

| Сельское хозяйство, охота и лесное хозяйство | -78 303 | -2 | 349 165 | 9 | -332930 | -8 | -254 627 | 425 |

| Рыболовство, рыбоводство | 310 | 0 | 345 | 0 | 4 | 0 | -306 | 1 |

| Добыча полезных ископаемых | 525 024 | 14 | 586 980 | 15 | 661856 | 16 | 136 832 | 126 |

| Обрабатывающие производства | 1 180 385 | 32 | 1 060 143 | 27 | 887893 | 21 | -292 492 | 75 |

| Производство и распределение электроэнергии, газа и воды | 423 534 | 12 | 330 633 | 8 | 213302 | 5 | -210 232 | 50 |

| Строительство | 384 522 | 10 | 564 885 | 14 | 616301 | 15 | 231 779 | 160 |

| Оптовая и розничная торговля | 357 237 | 10 | 532 455 | 13 | 906720 | 21 | 549 483 | 254 |

| Гостиницы и рестораны | 7 991 | 0 | 10 836 | 0 | 12439 | 0 | 4 448 | 156 |

| Транспорт и связь | 95 526 | 3 | 287 610 | 7 | 533755 | 13 | 438 229 | 559 |

| Финансовая деятельность | 147 | 0 | 17 847 | 0 | 19924 | 0 | 19 777 | 13554 |

| Операции с недвижимым имуществом, | 473 025 | 13 | 609 346 | 15 | 499023 | 12 | 25 998 | 105 |

| Государственное управление и военная безопасность | 11 888 | 0 | 19 535 | 0 | 18360 | 0 | 6 472 | 154 |

| Образование | 9 289 | 0 | 13 823 | 0 | 15224 | 0 | 5 935 | 164 |

| Здравоохранение и предоставление соц. услуг | 2 889 | 0 | 5 168 | 0 | 5040 | 0 | 2 151 | 174 |

| Прочие услуги | 10 765 | 0 | 25 723 | 1 | 28 624 | 1 | 17 859 | 266 |

| Остальные виды экономической деятельности | 0 | 0 | 1 | 0 | 0 | 0 | 0 | 0 |

| Суммы налогов и сборов, не распределенные по кодам ОКВЭД | 263 786 | 7 | 248 056 | 6 | 155332 | 4 | -108 454 | 59 |

| Суммы налогов и сборов от физ. лиц | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

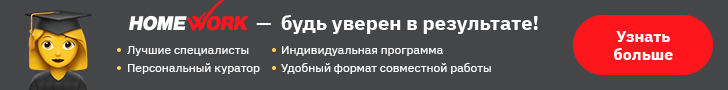

За исследуемый период поступления от НДС в бюджетную систему РФ по Курской области увеличились на 16% по сравнению с 2007 годом и на конец первого полугодия 2009 года составляют 4 240 867 тыс. руб.

В первом полугодии 2009 года основную долю в общей сумме поступлений по НДС занимают обрабатывающие производства – 21% и оптовая и розничная торговля – 21%. Хотя доля отчислений от обрабатывающих производств в 2007 и 2008 году была больше и составляла 32 и 27% соответственно. В отношении поступлений от оптовой и розничной торговли наблюдается положительный тенденция роста доходов по годам, и поступления за исследуемый период увеличились в сравнении с 2007 годом более 2,5 раз. Поступления от добычи полезных ископаемых и от операций с недвижимым имуществом в 2009 году составили 16% и 12%.

Следует отметить, что в сельском хозяйстве наблюдается ухудшение состояния, в связи с кризисным явлением в данной отрасли. В 2009 году задолжность по сравнении с 2007 годом увеличилась более чем 4 раза.

Рисунок 1 – Динамика основных статей доходов НДС в бюджетную систему РФ по Курской области в 01.01.2007-01.01.2009 г.

Налог на прибыль организации

Налогоплательщиками налога на прибыль организаций признаются:

1. российские организации;

2. иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком:

1) для российских организаций — полученные доходы, уменьшенные на величину произведенных расходов

2) для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, — полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с настоящей главой;

3) для иных иностранных организаций — доходы, полученные от источников в РФ.

При определении налоговой базы также не учитываются целевые поступления. К ним относятся целевые поступления из бюджета и целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности, поступившие безвозмездно от других организаций и (или) физических лиц и использованные указанными получателями по назначению. При этом налогоплательщики — получатели указанных целевых поступлений обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в рамках целевых поступлений.

В случае реорганизации организаций при определении налоговой базы не учитывается в составе доходов вновь созданных, реорганизуемых и реорганизованных организаций стоимость имущества, имущественных и неимущественных прав, имеющих денежную оценку, и (или) обязательств, получаемых (передаваемых) в порядке правопреемства при реорганизации юридических лиц, которые были приобретены (созданы) реорганизуемыми организациями до даты завершения реорганизации.

Доходы, учитываемые при определении налоговой базы

К доходам учитываемым при определении налоговой базы относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав

2) внереализационные доходы.

Доходы от реализации

1. Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

2. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары (работы, услуги) или имущественные права

Внереализационные доходы

Внереализационными доходами налогоплательщика признаются доходы:

1) от долевого участия в других организациях, за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации;

2) в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного ЦБ РФ на дату перехода права собственности на иностранную валюту

3) в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

4) от сдачи имущества (включая земельные участки) в аренду (субаренду), если такие доходы не определяются как доходы от реализации налогоплательщиком

5) от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности), если такие доходы не определяются налогоплательщиком как доходы от реализации.

6) в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым;

7) в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов, установленные статьями 266, 267, 292, 294, 294.1, 300, 324 и 324.1 НК РФ.

8) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением доходов, не учитываемых при определении налоговой базы.

9) в виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе, учитываемого статьей 278 НК РФ.

10) в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

11) в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ.

11.1) в виде суммовой разницы, возникающей у налогоплательщика, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

12) в виде основных средств и нематериальных активов, безвозмездно полученных в соответствии с международными договорами РФ или с законодательством РФ атомными станциями для повышения их безопасности, используемых не для производственных целей;

13) в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств (за исключением стоимости материалов и иного имущества, которые получены при демонтаже, разборке при ликвидации выводимых из эксплуатации объектов);

14) в виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности (в том числе в виде благотворительной помощи, пожертвований), целевых поступлений, целевого финансирования, за исключением бюджетных средств. В отношении бюджетных средств, использованных не по целевому назначению, применяются нормы бюджетного законодательства РФ.

Налогоплательщики, получившие имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевые поступления или целевое финансирование, по окончании налогового периода представляют в налоговые органы по месту своего учета отчет о целевом использовании полученных средств по форме, утверждаемой Министерством финансов Российской Федерации.

15) в виде использованных не по целевому назначению предприятиями и организациями, в состав которых входят особо радиационно опасные и ядерно опасные производства и объекты, средств, предназначенных для формирования резервов по обеспечению безопасности указанных производств и объектов на всех стадиях их жизненного цикла и развития в соответствии с законодательством Российской Федерации об использовании атомной энергии;

16) в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации (за исключением сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала организации в соответствии с требованиями законодательства РФ);

17) в виде сумм возврата от некоммерческой организации ранее уплаченных взносов (вкладов) в случае, если такие взносы (вклады) ранее были учтены в составе расходов при формировании налоговой базы;

18) в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, за исключением сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов, пеней и штрафов перед бюджетами разных уровней, по уплате взносов, пеней и штрафов перед бюджетами государственных внебюджетных фондов, списанных и (или) уменьшенных иным образом в соответствии с законодательством РФ или по решению Правительства РФ. Положения данного пункта не распространяются на списание ипотечным агентом кредиторской задолженности в виде обязательств перед владельцами облигаций с ипотечным покрытием;

19) в виде доходов, полученных от операций с финансовыми инструментами срочных сделок, с учетом положений статей 301 — 305 НК РФ;

20) в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации;

21) в виде стоимости продукции средств массовой информации и книжной продукции, подлежащей замене при возврате либо при списании такой продукции по основаниям, предусмотренным подпунктами 43 и 44 пункта 1 статьи 264 НК РФ. Оценка стоимости продукции производится в соответствии с порядком оценки остатков готовой продукции, установленным статьей 319 НК РФ.

Расходы, связанные с производством и реализацией

1. Расходы, связанные с производством и реализацией, включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и (или) реализацией.

2. Расходы, связанные с производством и (или) реализацией, подразделяются на:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

3. Особенности определения расходов банков, страховых организаций, негосударственных пенсионных фондов, организаций потребительской кооперации, профессиональных участников рынка ценных бумаг и иностранных организаций устанавливаются с учетом положений статей 291, 292, 294, 296, 297, 299, 300, 307, 308, 309 и 310 НК РФ.

Затраты не связанные с производством и реализацией продукции:

1. Внереализационные расходы;

2. Расходы на формирование резервов по сомнительным долгам;

3. Расходы на формирование резерва по гарантийному ремонту и гарантийному обслуживанию

4. Расходы на формирование резервов предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов

Налоговая база

1. Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению.

2. Налоговая база по прибыли, кроме ставки 20%, определяется налогоплательщиком отдельно. Налогоплательщик ведет раздельный учет доходов (расходов) по операциям, по которым предусмотрен отличный от общего порядок учета прибыли и убытка.

3. Доходы и расходы налогоплательщика учитываются в денежной форме.

4. Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг), имущественных прав (включая товарообменные операции), учитываются исходя из цены сделки с учетом положений статьи 40 НК РФ.

5. Внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом принципов определения цены товаров, работ или услуг для целей налогообложения.

6. Рыночные цены определяются налогоплательщиком отдельно на момент реализации или совершения внереализационных операций (без включения в них налога на добавленную стоимость, акциза).

7. При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

8. В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток — отрицательная разница между доходами, определяемыми в соответствии с настоящей главой, и расходами, учитываемыми в целях налогообложения в порядке, предусмотренном настоящей главой, в данном отчетном (налоговом) периоде налоговая база признается равной нулю.

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде переносятся на будущие периоды, согласно статьей 283 НК РФ.

9. При исчислении налоговой базы не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к игорному бизнесу.

Налогоплательщики, являющиеся организациями игорного бизнеса, а также организации, получающие доходы от деятельности, относящейся к игорному бизнесу, обязаны вести обособленный учет доходов и расходов по такой деятельности.

При этом расходы организаций, занимающихся игорным бизнесом, в случае невозможности их разделения определяются пропорционально доле доходов организации от деятельности, относящейся к игорному бизнесу, в общем доходе организации по всем видам деятельности.

Аналогичный порядок распространяется на организации, перешедшие на уплату налога на вмененный доход.

10. Налогоплательщики, применяющие специальные налоговые режимы, при исчислении налоговой базы по налогу не учитывают доходы и расходы, относящиеся к таким режимам.

11. Особенности определения налоговой базы по банкам устанавливаются с учетом особенностей определения доходов и расходов банков, а также расходы на формирование резервов банков, согласно статьям 290-292 НК РФ.

12. Особенности определения налоговой базы по страховщикам устанавливаются с учетом их особенностей определения доходов и расходов, согласно статей 293 и 294 НК РФ.

13. Особенности определения налоговой базы по негосударственным пенсионным фондам устанавливаются с учетом их особенностей определения доходов и расходов, согласно статей 295 и 296.

14. Особенности определения налоговой базы по профессиональным участникам рынка ценных бумаг устанавливаются с учетом их особенностей определения доходов и расходов, согласно статей 298 и 299 НК РФ.

15. Особенности определения налоговой базы по операциям с ценными бумагами устанавливаются в статье 280 с учетом положений статей 281 и 282 НК РФ.

16. Особенности определения налоговой базы по операциям с финансовыми инструментами срочных сделок устанавливаются с учетом положений статей 301 — 305 НК РФ.

Порядок составления расчета налоговой базы

Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно, исходя из данных налогового учета нарастающим итогом с начала года.

Расчет налоговой базы должен содержать следующие данные:

1. Период, за который определяется налоговая база (с начала налогового периода нарастающим итогом).

2. Сумма доходов от реализации, полученных в отчетном (налоговом) периоде.

3. Сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации.

4. Прибыль (убыток) от реализации

5. Сумма внереализационных доходов

6. Сумма внереализационных расходов

7. Прибыль (убыток) от внереализационных операций.

8. Итого налоговая база за отчетный (налоговый) период.

9. Для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащего переносу на будущее, в порядке предусмотренном статьей 283 НК РФ.

Порядок исчисления налога и авансовых платежей

1. Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы

2. Сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно, кроме налогоплательщиков являющихся иностранными организациями, получающими доходы от источников в РФ, и Российских организации, выплачивающих налогоплательщикам доходы в виде дивидендов.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в порядке, установленном настоящей статьей.

Сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода. Сумма ежемесячного авансового платежа, подлежащего уплате во втором квартале текущего налогового периода, принимается равной одной трети суммы авансового платежа, исчисленного за первый отчетный период текущего года.

Сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам первого квартала.

Сумма ежемесячного авансового платежа, подлежащего уплате в четвертом квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия.

Если рассчитанная таким образом сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются.

Налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

При этом сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей. Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода.

3. Организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем трех миллионов рублей за каждый квартал, а также бюджетные учреждения, иностранные организации, осуществляющие деятельность в РФ через постоянное представительство, некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг), участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах, инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений, выгодоприобретатели по договорам доверительного управления уплачивают только квартальные авансовые платежи по итогам отчетного периода.

4. Если налогоплательщиком является иностранная организация, получающая доходы от источников в РФ, не связанные с постоянным представительством в РФ, обязанность по определению суммы налога, удержанию этой суммы из доходов налогоплательщика и перечислению налога в бюджет возлагается на российскую организацию или иностранную организацию, осуществляющую деятельность в РФ через постоянное представительство (налоговых агентов), выплачивающих указанный доход налогоплательщику.

Налоговый агент определяет сумму налога по каждой выплате (перечислению) денежных средств или иному получению дохода.

5. Российские организации, выплачивающие налогоплательщикам доходы в виде дивидендов, а также в виде процентов по государственным и муниципальным ценным бумагам определяют сумму налога отдельно по каждому такому налогоплательщику применительно к каждой выплате указанных доходов

При реализации (выбытии) государственных и муниципальных ценных бумаг, при обращении которых не предусмотрено признание доходом, полученным продавцом в виде процентов, сумм накопленного процентного дохода (накопленного купонного дохода), налогоплательщик — получатель дохода самостоятельно осуществляет начисление и уплату налога с таких доходов, облагаемых по налоговой ставке 20 %.

6. Организации начинают уплачивать ежемесячные авансовые платежи по истечении полного квартала с даты их государственной регистрации.

Сроки и порядок уплаты налога и налога в виде авансовых платежей

1. Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока 28 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока 28 марта года, следующего за истекшим налоговым периодом.

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

По итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате авансовых платежей по итогам отчетного периода. Авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода.

2. Российская организация или иностранная организация, осуществляющая деятельность в РФ через постоянное представительство (налоговые агенты), выплачивающие доход иностранной организации, удерживают сумму налога из доходов этой иностранной организации, за исключением доходов в виде дивидендов и процентов по государственным и муниципальным ценным бумагам, при каждой выплате (перечислении) ей денежных средств или ином получении иностранной организацией доходов.

Налоговый агент обязан перечислить соответствующую сумму налога в течение трех дней после дня выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией.

3. Особенности уплаты налога налогоплательщиками, имеющими обособленные подразделения, устанавливаются статьей 288 НК РФ.

4. По доходам, выплачиваемым налогоплательщикам в виде дивидендов, а также процентов по государственным и муниципальным ценным бумагам, налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

Таблица 2.- Поступление налога на прибыль организаций в бюджетную систему РФ по Курской области в 01.01.2007-01.01.2009 г. (полугодовая)

| 2007 | 2008 | 2009 | Отклонение | |||||

| числ. выр-е | в % | числ. выр-е | в % | числ. выр-е | в % | абсолютное | в % | |

| Всего | 5 266 082 | 100 | 7 029 901 | 100 | 10 342 784 | 100 | 5 076 702 | 196 |

| Сельское хозяйство, охота и лесное хозяйство | 13457 | 0 | 69 775 | 1 | 57 014 | 1 | 43 557 | 424 |

| Рыболовство, рыбоводство | 0 | 0 | 6 | 0 | 99 | 0 | 99 | 0 |

| Добыча полезных ископаемых | 2538872 | 48 | 3 432 730 | 49 | 5 725 117 | 55 | 3 186 245 | 225 |

| Обрабатывающие производства | 593869 | 11 | 771 589 | 11 | 1 212 796 | 12 | 618 927 | 204 |

| Производство и распределение электроэнергии, газа и воды | 613418 | 12 | 769 174 | 11 | 546 550 | 5 | -66 868 | 89 |

| Строительство | 97352 | 2 | 135 737 | 2 | 221 111 | 2 | 123 759 | 227 |

| Оптовая и розничная торговля | 404150 | 8 | 324 862 | 5 | 653 946 | 6 | 249 796 | 162 |

| Гостиницы и рестораны | 533 | 0 | 874 | 0 | 12 439 | 0 | 11 906 | 2334 |

| Транспорт и связь | 210175 | 4 | 427 698 | 6 | 533 755 | 5 | 323 580 | 254 |

| Финансовая деятельность | 261223 | 5 | 421378 | 6 | 19 924 | 0 | -241 299 | 8 |

| Операции с недвижимым имуществом, | 283623 | 5 | 316 528 | 5 | 499 023 | 5 | 215 400 | 176 |

| Государственное управление и военная безопасность | 2931 | 0 | 11 822 | 0 | 18360 | 0 | 15 429 | 626 |

| Образование | 3741 | 0 | 14 921 | 0 | 15224 | 0 | 11 483 | 407 |

| Здравоохранение и предоставление соц. услуг | 12279 | 0 | 15 140 | 0 | 5040 | 0 | -7 239 | 41 |

| Прочие услуги | 1940 | 0 | 5 853 | 0 | 28 624 | 0 | 26 684 | 1475 |

| Остальные виды экономической деятельности | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Суммы налогов и сборов, не распределенные по кодам ОКВЭД | 228519 | 4 | 311 814 | 4 | 155332 | 2 | -73 187 | 68 |

| Суммы налогов и сборов от физ. лиц | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

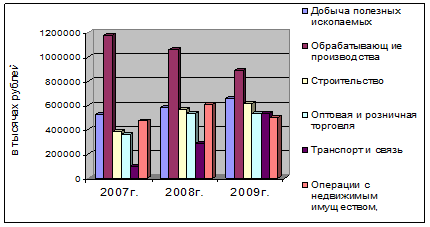

За исследуемый период поступления налога на прибыль организаций в бюджетную систему РФ по Курской области увеличились на 96 % по сравнению с 2007 годом, и на конец первого полугодия 2009 года составляют 10 342 784 тыс. руб.

В первом полугодии 2007-2009 годов около половины всех поступлений по налогу на прибыль организаций заняли добыча полезных ископаемых, причем с положительной тенденцией роста доходов по годам. Среди остальных статей наибольший вес доходов в 2009 году имеют обрабатывающие производства – 12 %, оптовая и розничная торговля – 6% и производство и распределение электроэнергии, газа и воды – 5%, хотя последнее имеет убыль доходов на 11% по сравнению с 2007 годом.

Добыча полезных ископаемых является самой большой статьей доходов налога на прибыль организации по всем 3 годам. Рассмотрим это на рисунке 2.

Рисунок 2. – Динамика основных статей доходов налога на прибыль организаций в бюджетную систему РФ по Курской области в 01.01.2007-01.01.2009 г.

Налог на доходы физических лиц

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников, в РФ, не являющиеся налоговыми резидентами РФ.

Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в РФ и (или) от источников за пределами РФ — для физических лиц, являющихся налоговыми резидентами РФ;

2) от источников в РФ — для физических лиц, не являющихся налоговыми резидентами РФ.

Налоговая база

1. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

2. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

3. Для доходов, в отношении которых предусмотрена налоговая ставка 13 % налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка 13%, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, в отношении которых предусмотрена налоговая ставка 13 % не переносится.

4. Для доходов с иными налоговыми ставкими, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты не применяются.

5. Доходы налогоплательщика, выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по курсу Центрального банка РФ, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

Налоговые льготы

ФЗ от 03.06.2009 № 117 расширяет перечень доходов, не облагаемых НДФЛ. Как отмечают разработчики проекта, поправки в ст. 217 НК РФ прежде всего направлены на принятие мер по защите граждан, занятых в сельском хозяйстве и получающих доходы в натуральной форме. Доходы этих налогоплательщиков, не облагаемые НДФЛ, перечислены в новом п. 43 ст. 217 НК РФ. Это доходы в натуральной форме, полученные работниками в качестве оплаты труда от организацийсельхозтоваропроизводителей, названных в п. 2 ст. 346.2 НК РФ, и крестьянских (фермерских) хозяйств в виде сельхозпродукции собственного производства, и (или) работ (услуг), выполненных (оказанных) организациямисельхозтоваропроизводителями и хозяйствами в интересах работника, а также переданных имущественных прав.

Такое освобождение предоставляется только при одновременном выполнении следующих условий. Доход от реализации товаров (работ, услуг) названных организаций и хозяйств в предыдущем календарном году не превысил 100 млн руб. Указанные доходы работников не превышают 4300 руб. в месяц и величину неденежной части заработной платы, установленной Трудовым кодексом (согласно ст. 131 ТК РФ не более 20% от начисленной месячной зарплаты). Применить освобождение налогоплательщики смогут уже к доходам, полученным с 1 января 2009 г. Льгота действует до 2016 г.

С 1 января 2009 г. работодателям также не нужно удерживать НДФЛ при обеспечении питанием работников, привлекаемых для проведения сезонных полевых работ (п. 44 ст. 217 НК РФ).

Не взимается налог и при оплате стоимости проезда к месту обучения и обратно лицам, не достигшим 18 лет, и лицам, обучающимся в российских дошкольных и общеобразовательных учреждениях, имеющих лицензию (п. 45 ст. 217 НК РФ). Данная льгота применяется не только в случае выдачи проездных билетов, но и при денежном возмещении таких затрат. Вернуть излишне удержанный НДФЛ за январь — май текущего года налоговый агент должен, только если физическое лицо обратится к нему с соответствующим заявлением. Как нам пояснили в ФНС России, налоговый агент возвращает НДФЛ до того, как сам обратится за возвратом переплаты в инспекцию.

Дополнительные льготы по НДФЛ получили налогоплательщики, пострадавшие от террористических актов на территории России, стихийных бедствий или других чрезвычайных обстоятельств. Доходы в натуральной форме, полученные названными лицами с 2004 г. в виде оказанных услуг по обучению (по основным и дополнительным общеобразовательным программам), по профессиональной подготовке и переподготовке, содержанию в российских образовательных учреждениях, имеющих соответствующую лицензию, либо в иностранных образовательных учреждениях, имеющих соответствующий статус, в период указанного обучения, а также услуг по лечению, медицинскому обслуживанию и санаторнокурортному обслуживанию, освобождаются от НДФЛ.

Второй Федеральный закон от 03.06.2009 № 120ФЗ вносит изменения в ст. 219 «Стандартные налоговые вычеты» НК РФ. Брат или сестра, которые оплачивают обучение своего брата (сестры) в возрасте до 24 лет, получают право уменьшить сумму налога, уплаченную со своих доходов в налоговом периоде, на социальный налоговый вычет. Он предоставляется в размере фактически произведенных расходов на обучение, но не более 50 тыс. руб. Рассчитывать на вычет могут лишь те, кто оплачивает обучение по очной форме в образовательных учреждениях, имеющих лицензию или документ, подтверждающий их статус.

Действие этой нормы распространено на правоотношения, возникшие с 1 января 2009 г. Поэтому получить стандартный вычет можно за текущий год, представив по его итогам в инспекцию по месту жительства налоговую декларацию, а также заявление и документы, подтверждающие фактические расходы на обучение.

Налоговые вычеты:

1. Стандартные налоговые вычеты

2. Социальные налоговые вычеты

3. Имущественные налоговые вычеты

4. Профессиональные налоговые вычеты

Удержание НДФЛ

В соответствии с особенностью исчисления налога налоговыми агентами российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц.

Согласно статье 214.1 НК РФ налоговыми агентами признаются брокеры, доверительные управляющие, управляющие компаний, осуществляющих доверительное управление имуществом, составляющие паевой инвестиционный фонд, или иные лица, совершающие операции по договору поручения, по иному договору в пользу налогоплательщика — физического лица.

В соответствии со статьей 4 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

Таким образом, если профессиональный участник рынка ценных бумаг осуществляет сделки купли-продажи ценных бумаг с физическими лицами в рамках дилерской деятельности, то в соответствии со статьей 214.1 Кодекса налоговым агентом не является и, соответственно, обязанности по исчислению, удержанию у налогоплательщика и уплате налога на доходы физических лиц у него не возникает.

В таком случае исчисление и уплата НДФЛ производятся налогоплательщиком самостоятельно в соответствии со статьей 228 Кодекса.

При этом в соответствии со статьей 230 Кодекса обязанность по предоставлению в налоговый орган сведений о суммах выплаченных физическим лицам доходов возложена только на налоговых агентов.

При этом возможности исчисления и уплаты налога на доходы физических лиц лицом, не признаваемым налоговым агентом, на основании заявления налогоплательщика Кодексом не предусмотрено.

Налоговые ставки

1. Налоговая ставка устанавливается в размере 13 процентов, если иное НК РФ.

2. Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов:

стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров доходы, не превышающие 4000 рублей,

процентных доходов по вкладам в банках в части превышения размеров, ставки рефинансирования ЦБ РФ;

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров получении налогоплательщиком дохода в виде материальной выгоды

3. Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов.

Таблица 3.- Поступило НДФЛ в консолидированный бюджет РФ по Курской области 01.01.2007-01.01.2009 г. (месячная)

| 2007 | 2008 | 2009 | Отклонение | |||||

| числ. выр-е | в % | числ. выр-е | в % | числ. выр-е | в % | абсолютное | в % | |

| Всего | 4 111 336 | 100 | 5 436 811 | 100 | 7 230 436 | 100 | 3 119 100 | 176 |

| НДФЛ с доходов, полученных в виде дивидендов от долевого участия в д. орг-ии | 29 173 | 1 | 41 637 | 1 | 51 211 | 1 | 22 038 | 176 |

| НДФЛ с доходов, по налоговой ставке уст. п. 1 ст. 224 | 4 078 175 | 99 | 5 387 058 | 99 | 7 162 597 | 99 | 3 084 422 | 176 |

| НДФЛ с доходов не налоговых резидентов | 2 113 | 0 | 4 444 | 0 | 7 700 | 0 | 5 587 | 364 |

| НДФЛ с доходов, полученных в виде выигрышей, страховых выплат страхования жизни, материальной выгады от экономии на процентах при получении заемных средств | 1 548 | 0 | 3 569 | 0 | 8 837 | 0 | 7 289 | 571 |

| НДФЛ с доходов в виде процентов по облигациям с ипотечным покрытием, а также с доходов учредителей доверительного управления ипотечным покрытием | 327 | 0 | 103 | 0 | 91 | 0 | -236 | 28 |

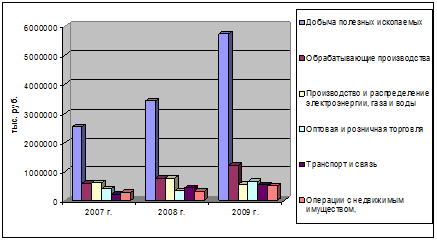

За исследуемый период поступления НДФЛ в бюджетную систему РФ по Курской области увеличились на 76% по сравнению с 2007 годом и на конец первого месяца 2009 года составляют 7 230 436 тыс. руб.

С НДФЛ все просто: 99 % из всех статей доходов за все периоды времени занимают доходы по ставке 13%, с увеличением доходности в 2009 г. относительно 2007 года в 1,76 сотых раза; и только 1% имеют доходы, полученные в виде дивидендов от долевого участия в других организациях.

Рассмотрим это на рисунке 3.

Рисунок 3. – Динамика основных статей доходов НДФЛ в консолидированный бюджет РФ по Курской области 01.01.2007-01.01.2009г.

Единый Социальный Налог

Налогоплательщиками признаются лица, производящие выплаты физическим лицам:

· организации;

· индивидуальные предприниматели;

· физические лица, не признаваемые индивидуальными предпринимателями;

Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков он исчисляет и уплачивает налог по каждому основанию.

Объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Объектом налогообложения для физических лица, не признаваемые индивидуальными предпринимателями признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

Не признаются объектом налогообложения для лиц, производящие выплаты физическим лицам, выплаты, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией через ее обособленные подразделения, расположенные за пределами территории РФ, и вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории РФ в рамках заключенных договоров гражданско-правового характера, предметом которых является выполнение работ, оказание услуг.

Выплаты и вознаграждения организации и индивидуальных предпринимателей не признаются объектом налогообложения, если:

у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

у налогоплательщиков — индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

Доходы не являющиеся объектом налогообложения.

Не подлежат налогообложению:

1) государственные пособия, выплачиваемые в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

2) все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ

3) суммы единовременной материальной помощи, оказываемой налогоплательщиком:

физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ;

членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении) ребенка, но не более 50 тысяч рублей на каждого ребенка;

4) суммы оплаты труда и другие суммы в иностранной валюте, выплачиваемые своим работникам, а также военнослужащим, направленным на работу (службу) за границу, налогоплательщиками — финансируемыми из федерального бюджета государственными учреждениями или организациями — в пределах размеров, установленных законодательством РФ;

5) доходы (за исключением оплаты труда наемных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

6) суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому налогоплательщиком в порядке, установленном законодательством РФ; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица;

7) стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая налогоплательщиком лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях, в соответствии с действующим законодательством, трудовыми договорами (контрактами) и (или) коллективными договорами;